تیتربرتر؛ بیمه یکی از ضروری ترین سازمان ها برای آسایش ما در آینده و در مواقع حادثه است که ما انسان ها به آن نیازمندیم و همیشه در انتخاب آن تردید داریم در ادامه به این صنعت می پردازیم.

بیمه چیست؟

بیمه،سازوکاری است که طی آن یک بیمهگر، بنا به ملاحظاتی تعهد میکند که زیان احتمالی یک بیمهگذار را در صورت وقوع یک حادثه در یک دوره زمانی خاص، جبران نماید یا خدمات مشخصی را به وی ارائه دهد؛ بنابراین، بیمه یکی از روشهای مقابله با ریسک است.

طی یک قرارداد بیمه، ریسک مشخصی از یک طرف قرارداد (که بیمهگذار نامیده میشود) به طرف دیگر (که بیمهگر نامیده میشود) منتقل میگردد. بنا به تعریف، بیمهگر شخصی حقوقی است که در مقابل دریافت حق بیمه از بیمهگذار، جبران خسارت یا پرداخت مبلغ مشخصی را در صورت بروز حادثه تعهد میکند. در مقابل، بیمهگذار شخصی حقیقی یا حقوقی است که با پرداخت حق بیمه، جان، مال یا مسوولیت خود یا دیگری را تحت پوشش بیمه قرار میدهد.

کارکرد بیمه

به موجب قانون بیمه ایران، بیمه عبارت است از قراردادی که به موجب آن یک طرف (بیمهگر) تعهد میکند در ازای پرداخت وجه یا وجوهی از طرف دیگر (بیمهگذار) در صورت وقوع یا بروز حادثه خسارت وارده بر او را جبران نموده یا وجه معینی را بپردازد. متعهد را بیمهگر، طرف تعهد را بیمهگذار و وجهی را که بیمهگذار به بیمهگر میپردازد حق بیمه و آنچه را که بیمه میشود موضوع بیمه می نامند.

انواع بیمه ها

در یک تقسیمبندی کلی

- بیمههای اجتماعی

- بیمههای بازرگانی

بیمههای اجتماعی، عمدتاً بیمههای اجباری و ناشی از قانون هستند و مشخصه آنها این است که شخص دیگری (مانند کارفرما) در پرداخت بخش زیادی از حق بیمه مشارکت دارد. در بیمههای اجتماعی، حق بیمه بهصورت درصدی از دستمزد تعیین میشود؛ در حالی که در بیمههای بازرگانی حق بیمه متناسب با ریسک تعیین میشود. در ایران، سازمان تأمین اجتماعی مهمترین مرجع بیمههای اجتماعی است.

در مورد بیمههای بازرگانی، تقسیمبندیهای مختلفی وجود دارد.

برخی از روشهای تقسیمبندی انواع بیمه از این قرار است.

• بیمههای دریایی در مقابل بیمههای غیردریایی

• بیمههای اموال در مقابل بیمههای اشخاص

• بیمههای زندگی در مقابل بیمههای غیرزندگی

صرفنظر از تقسیمبندی کلی، رشتههای مختلف بیمه کمابیش با تعاریف مشابهی توسط شرکتهای بیمه در کشورهای مختلف مورد استفاده قرار میگیرد؛ بنابراین میتوان انواع بیمههای بازرگانی را بر اساس رشته تقسیمبندی نمود.

انواع بیمههای بازرگانی را بر اساس رشته تقسیمبندی نمود:

بیمه آتشسوزی

بیمه آتشسوزی، رشتهای از بیمه است که بیمهگر طی آن در قبال دریافت حق بیمه، جبران خسارتهای وارد شده بر ساختمانها و داراییهای بیمهگذار در اثر آتشسوزی ،انفجار و صاعقه را تعهد مینماید. همچنین بیمه آتشسوزی پوششهای تبعی همچون سیل زلزله، طوفان ،تگرگ و سرقت را نیز تحت پوشش قرار میدهد.

بیمه حمل و نقل

بیمه حمل و نقل کالا، بیمهای است که بهموجب آن، بیمهگر متعهد میشود چنانچه کالا در هنگام جابجایی از بین برود یا دچار خسارتی شود، زیان وارده را جبران نماید.

بیمه مسافرتی - بیمه سفر

بیمه مسافرتی یا همان بیمه سفر خارج از کشور، بیمهای است که بهموجب آن، بیمهگر متعهد میشود چنانچه مسافر در مدت بیمه نامه در کشور مقصد خود دچار حادثه، مفقودی بار یا گذرنامه و … حتی فوت شد تا سقف مبلغ بیمه نامه به عنوان کمکرسان به بیمه شده یاری رساند. امروزه بیمه مسافرتی یکی از الزامات گرفتن ویزا برای خیلی از کشورها بالاخص شینگن میباشد.

بیمه عمر

بیمه عمر، نوعی از بیمه است که بر اساس آن بیمهگذار طی مدت معینی حق بیمه پرداخت میکند و در عوض، بیمهگر متعهد میشود که در صورت فوت بیمهشده، ابتلا به بیماریهای خاص یا زنده ماندن، مبلغ معینی را به صورت یکجا یا به صورت مستمری، به بیمهگذار، بیمهشده یا فرد تعیین شده از سوی وی پرداخت نماید.

بیمه عمر انواع متفاوتی دارد: ۱- بیمه عمر زمانی ۲-بیمه عمر و تشکیل سرمایه(بیمه عمر و پس انداز) ۳-بیمه عمر مانده بدهکار ۴- بیمه بازنشستگی تکمیلی

مطالب مرتبط: با پرداخت مالیات ، خوشحساب شوید

1. بیمه عمر زمانی: بیمه عمر زمانی، عموماً در کنار بیمه تکمیلی درمان گروهی برای شرکتها و موسسات صادر میشود، به منظور برخورداری بیمه گزاران از پوشش خسارت فوت در زمان معین اشتغال در شرکت یا مؤسسه مذکور مورد استفاده قرار میگیرد.

2. بیمه عمر و تشکیل سرمایه (بیمه عمر و پس انداز) : با بیمه عمر و تشکیل سرمایه بیمه شده با پرداخت حق بیمه پس از مدت مشخصی از خدمات موجود در بیمه نامه بهرهمند میشود.

3. بیمه عمر مانده بدهکار یا بیمه وام : گیرنده وام با پرداخت حق بیمه، وام خود را مقابل حوادثی که موجب عدم پرداخت اقساط وام بیمه می شود را بیمه مینماید.

4. بیمه بازنشستگی تکمیلی: یا بیمه بازنشستگی و سنوات، اولین بیمه تکمیلی بازنشستگی ست که علاوه بر ارائه پوششهای بیمهای، یک سرمایهگذاری مطمئن برای کارمندان و کارفرمایان میباشد.

بیمه حوادث

بیمه حوادث، به مجموعه گستردهای از بیمهنامههای فردی یا گروهی اطلاق میشود که طی آن افراد بیمه شده در مقابل بروز حوادث مختلفی از جمله تصادف، سقوط و غیره بیمه میشوند. منظور از حادثه، مجموعه ای از اتفاقات غیرعمدی و غیرقابل پیشبینیاست که موجب ضرر یا زیانی شود . خسارت پرداختی از سوی بیمهگر به بیمه شده ممکن است به صورت پوشش فوت، غرامت نقص عضو، هزینههای پزشکی و مواردی از این دست باشد.

بیمه بدنه اتومبیل

در قرارداد بیمه بدنه اتومبیل، بیمهگر متعهد میشود خسارتهایی را که بر اثر واژگونی ،آتش سوزی، صاعقه ، انفجار ، تصادف و سرقت یا دزدی به وسیله نقلیه موتوری وارد میشود، جبران نماید.

پوششهای اصلی بیمه بدنه شامل: برخورد دو وسیله نقلیه، برخورد اشیا به اتومبیل، واژگون شدن و سقوط اتومبیل، حریق (آتش سوزی، صاعقه و انفجار)، سرقت کلی خودرو، خسارت باطری و لاستیک، خسارت در جریان نجات یا انتقال خودرو آسیب دیده.

پوششهای تکمیلی و اختیاری: شکست شیشه، سرقت در جا، هزینه ایاب و ذهاب ناشی از حادثه، نوسان قیمت بازار، حوادث طبیعی (سیل، زلزله، طوفان)، مواد شیمیایی (رنگ و اسید و ...)، حوادث راننده

بیمه شخص ثالث

نام دقیق این نوع از بیمه، بیمه مسوولیت مدنی دارندگان وسایل نقلیه موتوری در مقابل اشخاص ثالث است و خسارتهای مرتبط با اشخاص ثالث را پوشش میدهد. منظور از شخص ثالث، فردی است که در اثر وقوع حوادث مرتبط با وسایل نقلیه موتوری (مانند خودرو یا موتورسیکلت) آسیب میبیند؛ به جز راننده مسبب حادثه اعم از این که در داخل یا خارج از وسیله نقلیه باشند.

بیمه درمان

موضوع بیمه درمان، تأمین و جبران هزینههای درمان، اعم از درمان سرپایی یا بستری است. علت هزینه ممکن است بروز بیماری یا حادثه باشد. یکی از پوششهای متداول بیمه درمان، بیمه تکمیلی درمان است که هزینهای مازاد بر تعرفههای بیمههای اجتماعی (مانند خدمات درمانی یا تامین اجتماعی) را پوشش میدهد.

بیمه کشتی

بیمه کشتی یا بیمه دریایی، نوعی از پوشش بیمه است که خطرهای مرتبط با حمل و نقل دریایی را پوشش میدهد. این خطرات شامل بدنه کشتی، محموله، مسوولیت و ناحیه درون دریا است. این نوع بیمه سهم اندکی از بازار را دارا میباشد و تنها در حدود دو درصد از بیمههای غیرعمر در دنیا به این نوع بیمهنامه اختصاص دارد.

بیمه هواپیما

بیمه هواپیما یک نوع بیمه است که بیمهگر متعهد میشود در قبال دریافت حق بیمه همه خسارتهای سانحههای هوایی از جمله سقوط هواپیما را پرداخت کند.

مطالب مرتبط: تورم مهر ماه به ۴۲ درصد رسید

بیمه مهندسی

بیمه مهندسی یکی از انواع بیمههای معمول امروزی است.

بهترین بیمه عمر از نظر میزان سوددهی

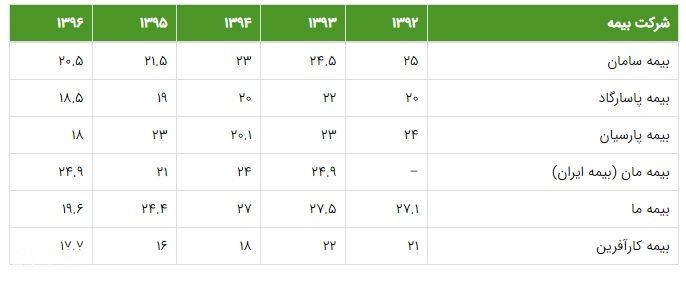

همانطور که گفتیم یکی از اهداف خرید بیمه عمر برای بسیاری از افراد، داشتن یک سرمایهگذاری مطمئن و سودآور میباشد. سود بیمه عمر به دو دسته سود تضمینی و سود مشارکت در منافع تقسیم میشود.

سود تضمینی همان سودی است که توسط بیمه مرکزی تعیین میشود و همه شرکتهای بیمه موظف به ارائه آن هستند که بر اساس آخرین اعلام بیمه مرکزی، سود تضمینی بیمه عمر در دو سال اول قرارداد 16 درصد، در دو سال دوم 13 درصد و در سالهای بعد 10 درصد است.

برخلاف سود تضمینی، سود مشارکت در منافع در شرکتهای مختلف بیمه متفاوت است و مقدار آن به نحوه سرمایهگذاری شرکتهای بیمه با استفاده از حقبیمههای دریافتی بستگی دارد.

سود مشارکت در منافع برای سالهای آینده قابل پیشبینی نیست اما میتوان بر اساس میزان سود سالهای گذشته، سود سال آینده را حدس زد.

با توجه به مطالب فوق اگر قصد شما از خرید بیمه عمر، تشکیل یک سرمایهگذاری بلندمدت است، بهتر است به روند سوددهی شرکتهای بیمه در سالهای اخیر توجه کنید.

در جدول زیر سود قطعی شرکتهای بیمه در 5 سال گذشته بررسی و مقایسه شده است. باید بدانید که سود قطعی، مجموع سود تضمینی و سود مشارکت در منافع است که هر ساله توسط هر شرکت بیمه اعلام میشود.

بهترین بیمه عمر از نظر ارائه پوششهای بیمهای

یکی از مزیتهای مهم بیمه عمر، پوششهای بیمهای آن است. پوششهای این بیمه را میتوان به دو دسته پوششهای اصلی و اضافی تقسیمبندی کرد.

پوششهای اصلی که توسط همه شرکتهای بیمه ارائه میشود، شامل پوشش فوت طبیعی و فوت بر اثر حادثه میباشد. این پوششها به این معنی است که در صورت فوت بیمهگذار به صورت طبیعی یا در اثر حادثه، شرکت بیمه موظف است که بر اساس شرایط بیمهنامه، به بازماندگان او غرامت پرداخت کند.

پوششهای اضافی بیمه عمر که ممکن است در شرکتهای بیمه متفاوت باشد، شامل موارد زیر است:

• پوشش بیماریهای خاص (انواع سرطان، پیوند اعضا، سکته قلبی، سکته مغزی و عمل قلب)

• پوشش نقص عضو و ازکارافتادگی

• پوشش معافیت از پرداخت حق بیمه در صورت از کار افتادگی

• پوشش درمان تکمیلی و…

اگر میخواهید یک بیمه عمر کامل داشته باشید تا در زمان حیات از آن به شکل بهتری استفاده کنید، بهتر است به پوششهای اضافی ارائه شده توسط هر شرکت و سقف تعهدات این پوششها توجه داشته باشید.

در جدول مقایسه بیمههای عمر که در مطالب پایین ارائه شده است، میتوانید با مقایسه پوششهای بیمهای در شرکتهای مختلف، بهترین بیمه عمر را انتخاب کنید.

بهترین بیمه عمر از نظر سطح توانگری مالی شرکتهای بیمه

یکی از معیارهای مهمی که میتوان از طریق آن یک شرکت بیمه خوب را شناسایی کرد، سطح توانگری مالی آن شرکت است. سطح توانگری مالی هر ساله توسط بیمه مرکزی بررسی و اعلام میشود و نشان دهنده این است که هر شرکت بیمه برای جبران خسارت و انجام تعهدات خود چه میزان توان مالی دارد.

صنعت بیمه در کشورهای دیگر

نخستین رشته بیمه که وارد ایالات متحده آمریکا شد، بیمه آتشسوزی بود. شهرهای کوچک در این کشور خانههایی از جنس چوب داشتند و تجهیزات اطفای حریق در این شهرها به اندازه کافی وجود نداشت. نخستین شرکت بیمه در آمریکا، یک انجمن تعاونی بود که در سال ۱۷۳۵ میلادی در شهر چارلستون در ایالت فلوریدای جنوبی تأسیس شد. اما این شرکت شش سال بعد، در سال ۱۷۴۱ به دلیل بروز آتشسوزی بزرگ در چارلستون، ورشکسته شد. در سال ۱۷۵۲ نیز شرکت بیمه دیگری با نام P.C.I.H.L.F با اقتباس از شرکتهای بیمه اروپایی توسط بنجامین فرانکلین تأسیس شد که این شرکت نیز به دلیل فعالیت شرکتهای رقیبی که پس از آن در آمریکا شروع به کار کردند، در سال ۱۷۷۰ به فعالیت خود خاتمه داد

هر چه توانگری مالی یک شرکت بیمه در سطح بهتری باشد، آن شرکت قابل اعتمادتر است و در زمان بروز خسارت بهتر عمل خواهد کرد.

توانگری مالی اعلام شده توسط بیمه مرکزی 5 سطح دارد که توانگری سطح یک، بهترین و توانگری سطح پنج ضعیفترین آن است.

در جدول زیر جدیدترین آمار از توانگری مالی شرکتهای بیمه در سال 96 قابل مشاهده است و شما میتوانید برای انتخاب بهترین بیمه عمر شرکت بیمهای را انتخاب کنید که سطح توانگری مالی بالایی داشته باشد.

بهترین بیمه عمر از نظر بیمه مرکزی

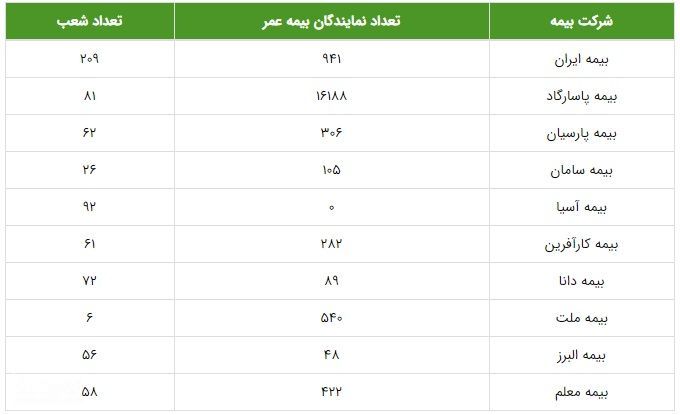

در سالنامه آماری که هر ساله توسط بیمه مرکزی ارائه میشود، اطلاعات مفیدی در مورد شرکتهای بیمه منتشر میگردد که میتوان بر اساس این اطلاعات تصمیم بهتری برای خرید بیمه گرفت.

یکی از موارد قابل توجه در این سالنامه، تعداد شعب و نمایندگان بیمه عمر هر شرکت بیمه است. هر چه این تعداد بیشتر باشد دسترسی به خدمات بیمهای سریعتر و راحتتر انجام میشود و شرکت بیمه موردنظر خدمات رسانی بهتری خواهد داشت.

در جدول زیر تعداد شعب و نمایندگان بیمه عمر شرکتهای مختلف بیمه را مشاهده میکنید.

جدول مقایسه بیمههای عمر درسال1396

در جدول زیر اطلاعات کامل و جامع مربوط به بیمه عمر در شرکتهای معتبر ارائه دهنده این بیمه قابل مشاهده و مقایسه است. شما میتوانید با بررسی موارد مقایسه شده در این جدول و با توجه به نیازها و شرایط خود بهترین بیمه عمر را انتخاب نمایید.

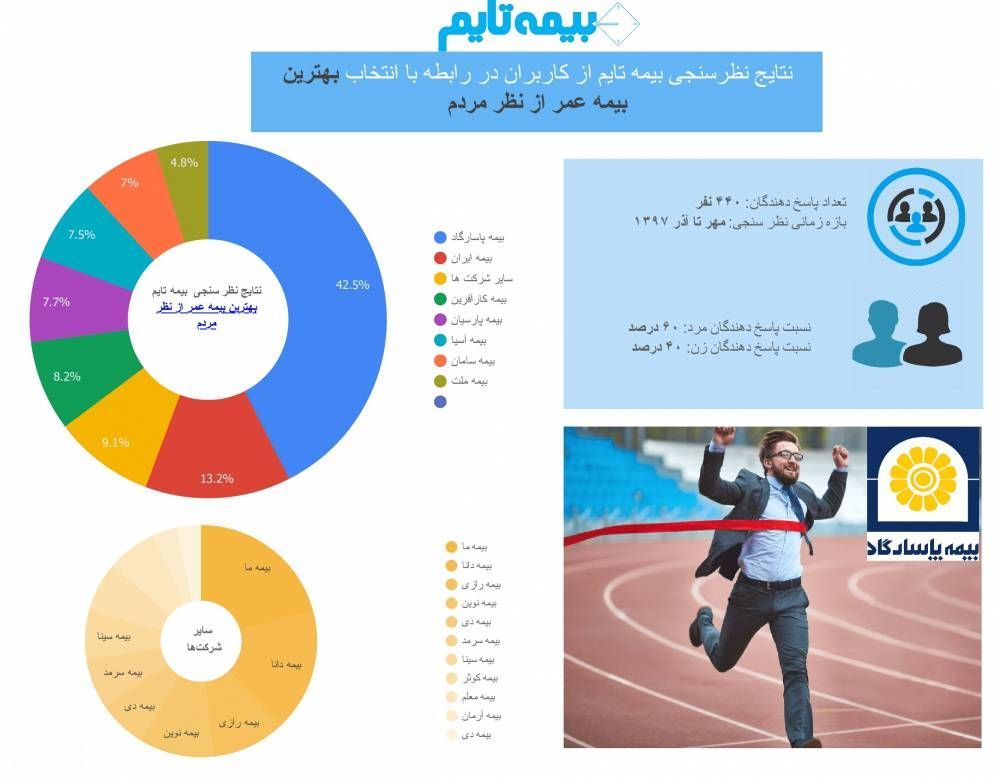

نتایج نظرسنجی بیمه تایم در رابطه با انتخاب بهترین بیمه عمر از نظر مردم در سال 1397

علاوه بر نتایج گزارش رضایتمندی کارکنان که در بالا اشاره شد، بیمه تایم جهت ارزیابی نظر مردم از بهترین بیمه عمر اقدام به یک نظرسنجی اینترنتی کرد. دلیل این امر هم این است که آخرین گزارش نظر سنجی کمی قدیمی است و نیاز بود تا نظرسنجی جدیدی صورت بگیرد. نتایج این نظرسنجی که از کاربران وب سایت بیمه تایم جمع آوری شده است به صورت زیر است:

در این نتایج که در یکسال گذشته انجام شده از بین ۴۴۰ نفر پاسخدهنده بیشترین فراوانی از آن بیمه عمر پاسارگاد شده است (با حدود ۴۳ درصد). در واقع ۴۲.۵ درصد کاربران بیمه عمر پاسارگاد را به عنوان بهترین بیمه عمر انتخاب کردهاند. در رتبه دوم نیز بیمه عمر ایران با کسب ۱۳ درصد آرا قرار گرفته است. همچنین بیمه عمر کارآفرین نیز با اخذ ۸ درصد نتایج در رتبه سوم و در کنار رقبایی چون بیمه عمر پارسیان و بیمه عمر آسیا قرار گرفته است. سایر شرکتهای بیمه (مثل بیمه ما، بیمه دانا، بیمه رازی و …) که در مجموع ۹ درصد آرا را به خود اتخاذ دادهاند و به تفکیک در نمودار پایینی نشان داده شده است.

مطالب مرتبط: آخرین اخبار از افزایش وام خرید مسکن

همانطور که میدانیم سرمایه گذاری بخش مهمی از بیمه نامه های عمر است که شاید علت خرید بیمه عمر توسط بسیاری از افراد استفاده از مزیت سرمایه گذاری این بیمه نامه است. هر ساله شرکتهای بیمه دو نوع سود تضمین و مشارکتی به بیمه نامه های عمر پرداخت میکنند. سود تضمین که توسط بیمه مرکزی مشخص میشود و تقریبا برای همه شرکتهای بیمه یکسان است، تفاوت در سود مشارکت است که نهایتا باعث تفاوت در سود دهی سرمایه گذاری بیمه نامه های عمر میشود. اگر مهمترین معیار شما سرمایه گذاری در بیمه عمر است میتوانید سود پرداختی سالهای قبل آن شرکت بیمه را بررسی کنید و سود دهی آینده آنها را تخمین بزنید. البته باید این نکته را در نظر داشته باشید که از شفافیت سود اعلام شده مطمئن باشید.

نتایج بدست آمده

در بیمه نامههای عمر علاوه بر سرمایه گذاری که برای بیمه گذاران شکل میگیرد، پوششهای اضافه و کاملی در بیمه عمر برای بیمه شده ارائه می گردد. در بیمه نامههای عمر پوششهای اضافی خاصی را شرکتهای بیمه لحاظ کردهاند. در خرید بیمه عمر به سقف پوششهای بیمهای دقت نمایید.

سرمایه فوت در شرکتهای مختلف متفاوت میباشد و بر اساس آخرین مصوبه بیمه مرکزی، سقف پوشش فوت در برخی از شرکتهای بیمه تا ۵۰۰ میلیون تومان افزایش پیدا کرده است. از جمله بیمه عمر کارآفرین و بیمه عمر سامان.

بیمه عمر پاسارگاد برای هر بیماری تحت پوشش به صورت جداگانه و بر اساس سقف مشخص شده خسارت پرداخت می کند. سقف پوشش بیماری در بیمه عمر پاسارگاد برای هر بیماری تا سقف ۴۰ میلیون تومان میباشد. در بیمه عمر کارآفرین سقف پوشش بیماری تا ۵۰ میلیون تومان میباشد.

بیمه عمر ایران برای همه بیماریها تا سقف ۲۰ میلیون تومان خسارت پرداخت میکند و برای بیماری سرطان پوشش جداگانهای را ارائه میکند.

برخی از شرکتها پوششهای اضافی دیگری را از قبیل پوشش هزینه پزشکی و نقص عضو و ازکارافتادگی را به بیمه گذاران ارائه میکنند.

گفتنی است بیمه عمر پاسارگاد، بیمه عمر ایران، بیمه عمر سامان، بیمه عمر ما، بیمه عمر کارآفرین از جمله شرکتهایی هستند که مستمری از کارافتادگی به بیمه گذاران ارائه میکنند.

گردآورنده: علی اکبر رضایی